Voltalia a lancé une nouvelle opération d’augmentation de capital avec maintien du droit préférentiel de souscription (DPS) des actionnaires pour un montant brut d’environ 490 millions d’euros. L’opération est exerçable du 21 au 30 novembre 2022 inclus et le prix de souscription a été fixé à 13,70 euros par action nouvelle.

Cette opération est soutenue par des engagements de souscription à hauteur de 72,95 % du montant total de l’augmentation de capital avec maintien du DPS de la part de :

- Voltalia Investissement, son actionnaire de référence faisant partie du portefeuille des sociétés détenues par les membres de la famille Mulliez, pour un montant total d’environ 345 millions d’euros, soit 70,45% du montant total de l’Augmentation de Capital avec Maintien du DPS ;

- Proparco pour un montant total d’environ 12 millions d’euros, soit 2,50% du montant total de l’Augmentation de Capital avec Maintien du DPS.

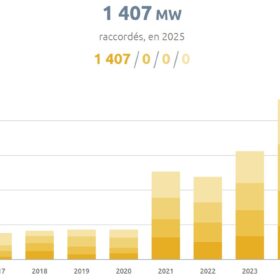

Objectif : 5 GW en exploitation ou en construction en 2027

L’émission des nouvelles actions est destinée à fournir à la société des moyens supplémentaires pour financer son objectif d’une capacité consolidée d’au moins 5 GW en exploitation ou en construction à horizon 2027, pour lequel elle estime que le montant des investissements nécessaires s’établit entre 2,5 et 3 milliards d’euros. Dans cette perspective, la filiale du groupe Mulliez envisage d’allouer au moins 450 millions d’euros des fonds levés à la construction de ses nouvelles capacités de production à horizon 2027.

« Après avoir dégagé une croissance annuelle moyenne de ses revenus de 48 % et de 49% de son EBITDA entre 2014, date de son introduction en Bourse, et le 30 juin 2022, Voltalia est en passe de tenir tous ses engagements à horizon 2023 – et devrait même atteindre avec un an d’avance, dès fin 2022, son objectif d’une capacité en exploitation et en construction de 2,6 gigawatts, souligne Sébastien Clerc, Directeur général de Voltalia. Fin 2027, nous visons, en moyenne, un triplement de ces indicateurs par rapport à 2021, avec plus de 5 gigawatts de capacité détenue en propre (en exploitation et en construction), plus de 8 gigawatts de capacité exploitée pour compte de tiers et un EBITDA normatif attendu aux alentours 475 millions d’euros. Dans ce cadre, nous lançons aujourd’hui une augmentation de capital pour associer tous les investisseurs à notre accélération stratégique et écrire ensemble ce nouveau chapitre de l’histoire de Voltalia ».

En juillet 2019, l’entreprise française avait déjà réalisé une première augmentation de capital d’un montant d’environ 376 millions d’euros et qui s’était traduite par l’émission de 40 millions de nouvelles actions.

Ce contenu est protégé par un copyright et vous ne pouvez pas le réutiliser sans permission. Si vous souhaitez collaborer avec nous et réutiliser notre contenu, merci de contacter notre équipe éditoriale à l’adresse suivante: editors@pv-magazine.com.

En transmettant ce formulaire vous acceptez que pv magazine utilise vos données dans le but de publier votre commentaire.

Vos données personnelles seront uniquement divulguées ou transmises à des tierces parties dans une optique de filtre anti-spams ou si elles s’avèrent nécessaires à la maintenance technique du site web. Un transfert de vos données à des tierces parties pour toute autre raison ne pourra se faire que s’il est justifié par la législation relative à la protection des données, ou dans le cas où pv magazine y est légalement obligé.

Vous pouvez révoquer ce consentement à tout moment avec effet futur, auquel cas vos données personnelles seront immédiatement supprimées. Dans le cas contraire, vos données seront supprimées une fois que pv magazine aura traité votre requête ou lorsque le but du stockage des données est atteint.

Pour de plus amples informations sur la confidentialité des données, veuillez consulter notre Politique de Protection des Données.