D’après pv magazine International

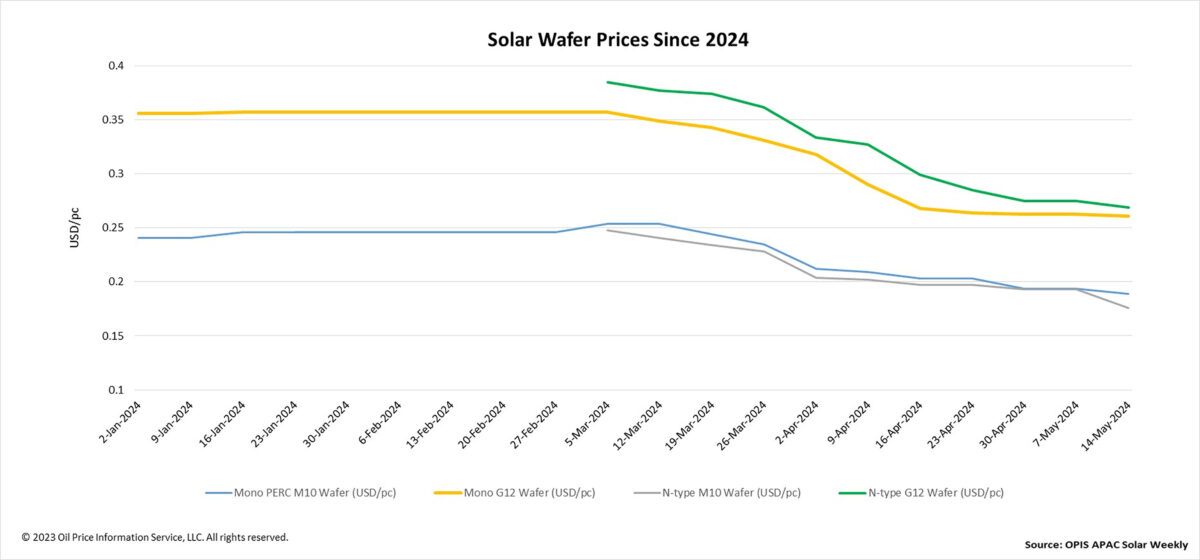

Les prix FOB des wafers en Chine ont encore connu une baisse cette semaine, soulignant la surabondance de l’offre et l’atonie de la demande sur le marché. Les prix des plaquettes Mono PERC M10 et N-type M10 ont diminué de 2,58 % et 8,81 % d’une semaine sur l’autre, atteignant respectivement 0,189 $ (0,17 €)/pc et 0,176 $ (0,16 €)/pc.

De même, les prix des plaquettes Mono PERC G12 et de type n G12 ont baissé de 0,76 % et de 2,18 % d’une semaine à l’autre, atteignant respectivement 0,261 $ (0,24 €)/pc et 0,269 $ (0,25 €)/pc.

Selon l’étude de marché d’OPIS, les prix de transaction moyens des plaquettes Mono PERC M10 et N-type M10 sur le marché intérieur chinois ont chuté à environ CNY1,52 (0,19 €)/pc et CNY 1,41 (0,18 €)/pc, respectivement. Un initié de l’industrie a même cité un prix de transaction de 1,35 CNY (0,17 €) pour les plaquettes M10 de type n, suggérant l’orientation potentielle des prix des plaquettes de type n dans l’avenir immédiat.

Des stocks élevés, équivalents à 32 GW

Selon une source en amont, les stocks de plaquettes restent élevés, à environ 4 milliards de pièces, ce qui équivaut à environ 32 GW et à la moitié d’un mois de production. Dans ce contexte de stocks élevés de plaquettes, certains fabricants auraient même augmenté leurs taux d’exploitation cette semaine. « La majorité des producteurs de plaquettes qui ont augmenté leur taux d’exploitation sont des usines spécialisées qui ont obtenu des commandes OEM », a expliqué une source.

Sur l’ensemble du marché des plaquettes, seul celui des creusets et autres consommables des fours de croissance monocristalline, tels que les pièces en graphite et les composites carbone-carbone, reste rentable à l’heure actuelle, selon un expert du marché. Cependant, même les prix de ces composants ont connu une baisse significative, attribuée à la capacité réduite des fabricants de plaquettes de silicium à supporter les coûts des matériaux auxiliaires, a déclaré la source.

Selon un observateur, le modèle commercial des fabricants de plaquettes offre une plus grande flexibilité que celui des producteurs de polysilicium. Ils peuvent ajuster leurs taux d’exploitation en fonction de leur trésorerie, de l’état de leurs stocks et de leur engagement dans le modèle commercial OEM. Toutefois, comme l’a ajouté la source, des changements importants dans le paysage de l’offre et de la demande peuvent encore nécessiter la fermeture et le retrait inévitables de certaines usines de production de plaquettes de silicium.

Quel est le prix plancher ?

Plusieurs fabricants de matériels ont récemment publié leurs rapports financiers du premier trimestre 2024, suscitant un intérêt considérable parmi les initiés de l’industrie. Selon un observateur du marché, cet intérêt s’explique par le désir d’obtenir des informations sur la situation opérationnelle des entreprises et d’évaluer des facteurs tels que le prix plancher des produits ou les perspectives de survie des entreprises.

Les grands fabricants de plaquettes, bien qu’ils aient subi des pertes de trésorerie d’un milliard de CNY en raison d’une capacité de production étendue, peuvent encore maintenir leur compétitivité car ils détiennent un avantage en termes de coûts de fabrication, a ajouté la source.

Un autre acteur du marché a expliqué qu’il était difficile de prédire quand certains fabricants de plaquettes pourraient faire faillite afin de faciliter l’amélioration du modèle de l’offre et de la demande. Des facteurs tels que l’état des flux de trésorerie, la capacité de financement et le fait qu’une entreprise de production de plaquettes ait un passé d’entreprise publique contribuent à l’incertitude entourant le délai de survie de chaque entreprise de production de plaquettes sur le marché. Sur le marché mondial, les discussions de l’industrie ont tourné autour du potentiel d’expansion de la capacité de production nationale de modules et de cellules aux États-Unis, ce qui pourrait stimuler la demande nationale de plaquettes de silicium en provenance d’Asie du Sud-Est. Toutefois, un observateur du marché a souligné qu’une demande significative de plaquettes aux États-Unis ne pourrait survenir qu’après la mise en place de projets de production de cellules, un processus qui s’étend généralement sur une période de 18 à 24 mois.

En outre, la source ajoute que la plupart des capacités de production de wafers en Asie du Sud-Est sont actuellement détenues par des fabricants verticalement intégrés qui les utilisent principalement pour leur propre production de cellules et de modules dans la région et vendent rarement des wafers à l’extérieur. Par conséquent, la source prévoit l’émergence accélérée d’une plus grande capacité de production de plaquettes en Asie du Sud-Est au cours des deux prochaines années, étant donné le statut de la région en tant que marché mature pour la fabrication de produits solaires.

Des communiqués de presse récents sur la capacité de production semblent également confirmer cette observation. Selon les données OPIS des deux derniers mois, il n’y a pas eu moins de cinq mises à jour sur des projets de production de wafers en Asie du Sud-Est. Cette semaine, il a été annoncé que l’entreprise américaine SEG Solar a signé un accord d’utilisation des terres en vue d’établir son centre de production photovoltaïque intégré, y compris une usine de fabrication de plaquettes de 5 GW, en Indonésie. En outre, la société G-Star, basée à Singapour, a annoncé le 30 avril le début de la construction de son usine de lingots/plaquettes de 3 GW en Indonésie. VSUN a démarré la production dans son usine de plaquettes de 4 GW au Vietnam le 18 avril, tandis qu’Astronergy a démarré la production dans son usine de plaquettes de 5 GW en Thaïlande le 15 avril. Par ailleurs, Imperial Star a annoncé le 16 mars qu’elle était sur le point de démarrer la production dans son usine de fabrication de plaquettes de 4 GW au Laos.

OPIS, une société du groupe Dow Jones, fournit les prix de l’énergie, des informations, des données et des analyses sur l’essence, le diesel, le kérosène, le GPL/NGL, le charbon, les métaux et les produits chimiques, ainsi que sur les carburants renouvelables et les produits de base environnementaux. Elle a acquis les données de tarification de la Singapore Solar Exchange en 2022 et publie désormais l’OPIS APAC Solar Weekly Report.

The views and opinions expressed in this article are the author’s own, and do not necessarily reflect those held by pv magazine.

Ce contenu est protégé par un copyright et vous ne pouvez pas le réutiliser sans permission. Si vous souhaitez collaborer avec nous et réutiliser notre contenu, merci de contacter notre équipe éditoriale à l’adresse suivante: editors@pv-magazine.com.

En transmettant ce formulaire vous acceptez que pv magazine utilise vos données dans le but de publier votre commentaire.

Vos données personnelles seront uniquement divulguées ou transmises à des tierces parties dans une optique de filtre anti-spams ou si elles s’avèrent nécessaires à la maintenance technique du site web. Un transfert de vos données à des tierces parties pour toute autre raison ne pourra se faire que s’il est justifié par la législation relative à la protection des données, ou dans le cas où pv magazine y est légalement obligé.

Vous pouvez révoquer ce consentement à tout moment avec effet futur, auquel cas vos données personnelles seront immédiatement supprimées. Dans le cas contraire, vos données seront supprimées une fois que pv magazine aura traité votre requête ou lorsque le but du stockage des données est atteint.

Pour de plus amples informations sur la confidentialité des données, veuillez consulter notre Politique de Protection des Données.