Toutes les tentatives de relocalisation de la production de matériels photovoltaïques resteront vaines si l’industrie européenne continue d’être prise en étau entre les importations chinoises à prix cassés d’un côté et de l’autre les subventions massives du gouvernement américain de Joe Biden. Si l’UE hésite à structurer un programme solaire industriel en équilibre qui pourrait favoriser son industrie en développement, les Etats-Unis ont déjà passé le cap en 2022 avec l’Inflation Reduction Act (IRA), un programme protectionniste destiné à limiter les effets de l’inflation dans leur économie. Durant la première année de mise en application, le pays est parvenu à attirer 155 GW de projets annoncés de relocalisation, dont 85,1 GW dans les modules, 19,6 GW dans le silicium et les plaquettes et 43,2 GW dans la production de cellules.

Dernier exemple en date : le Suisse Meyer Burger envisage de fermer son usine allemande de modules solaires (pourtant mise en service il y a moins de trois ans) pour renforcer ses investissements de l’autre côté de l’Atlantique, invoquant de meilleures incitations qu’en Europe. « 500 personnes dont l’emploi est directement menacé, alors que le marché allemand de l’installation de panneaux solaires a pratiquement doublé en 2023 ! », ont réagi des acteurs de l’industrie.

En parallèle, la Chine a connu ces derniers mois une vague de mises en service d’usines photovoltaïques, plongeant le marché mondial dans une surproduction, qui atteint près de 1 TW pour une capacité installée d’environ 400 GW en 2023. Depuis des mois, les fabricants européens tirent donc la sonnette d’alarme auprès de la Commission européenne. « Sans mesures d’urgence, nous sommes sur le point de perdre plus de 50 % des capacités modernes de production de modules solaires photovoltaïques de l’UE au cours des deux prochains mois », s’alerte Žygimantas Vaičiūnas, directeur politique du Conseil européen de l’industrie solaire (ESMC).

Une concurrence chinoise hors de portée

« Il faut comprendre comment cela se passe en Chine, a détaillé Jan Jacob Boom-Wichers, le PDG de la future gigafactory française Holosolis lors d’une conférence sur Energaïa à Montpellier. Au niveau du Capex [capital d’investissement], tout est subventionné et une usine peut sortir de terre en trois mois. Il y a aussi des aides au niveau des coûts de fonctionnement (Opex) : par exemple, l’usine paie son électricité deux fois moins, toutes les matières premières dont elle a besoin, que ce soient la pâte d’argent, le verre, l’aluminium, sont subventionnées par le gouvernement… ».

Depuis 2011, 50 milliards de dollars ont été investis en Chine pour le photovoltaïque et aujourd’hui, le pays représente 80 % de la production mondiale sur les cinq étapes : le polysilicium, le lingot, le wafer, les cellules et les modules. Le record de prix de 154 dollars le kilowatt pour la production de module cette année pourrait baisser à 92 en 2030 et 71 en 2040 selon les projections de ReThink Research publiées dans un rapport en décembre 2023.

Résultat, les modules chinois sont vendus à 12 centimes du Wc, soit près de deux fois moins cher que ceux fabriqués en Europe. « Même en Chine et même dans le cas d’une usine hyper automatisée avec le soutien des gouvernements des provinces, les coûts de production ne tombent pas en dessous de 16 ct/Wc. Cela signifie que les fabricants chinois sont eux aussi en dessous des seuils de rentabilité », calcule Gaëtan Masson, directeur général du Becquerel Institute et co-président de l’ESMC. Selon lui, il faudrait peut-être que le marché arrive à « un certain degré de maturité pour accepter d’acheter des modules à 25 centimes plutôt qu’à 10 centimes. C’est la réflexion que nous devons tous mener », espère-t-il.

Des critères de résilience prévus dans le NZIA

Conscients des enjeux autour de la souveraineté énergétique de l’Europe, le Conseil et le Parlement européens sont donc parvenus, le 6 février, à un accord sur le règlement pour l’industrie « zéro net » (Net-Zero Industry Act, NZIA), qui vise à relocaliser 40 % de la production de technologies vertes clés, dont le photovoltaïque, sur le continent. Le texte provisoire, qui doit encore être approuvé, autorise également les États membres à appliquer, à 30 % au moins du volume mis aux enchères par an, des critères autres que le prix dans les ventes aux enchères d’énergies renouvelables. Ces critères pourraient porter sur la durabilité environnementale ou des contributions à l’innovation.

Une bouffée d’air pour les fabricants français qui pourront être assurés de vendre, en partie du moins, leur production sans pression sur les prix. Toutefois, les critères de résilience mériteraient d’être mieux précisés. « Jusqu’à présent, des outils comme l’empreinte carbone n’ont pas permis de protéger l’industrie européenne : en effet, les fabricants chinois ont depuis développé des produits avec des contenus CO2 très faibles, qui sont certifiés sur le marché français. Être plus direct, en mentionnant directement le contenu local comme critère de résilience, serait plus efficace », a souligné Élise Bruhat, directrice de la stratégie industrielle chez Holosolis.

La lutte contre le travail forcé divise

De son côté, SolarPower Europe ne soutient qu’en partie cette proposition et préfèrerait à la place des mesures déjà présentes dans son programme Solar Stewardship Initiative, qui prône des vérifications ciblées de la part de tiers indépendant des entreprises du secteur. Mais comment être sûr que les autorités chinoises laisseront entrer les observateurs extérieurs et dans quelles conditions seront effectués les contrôles ? Dans tous les cas, « le travail de l’UE européenne sur ce sujet est trop long et les entreprises chinoises sont déjà en train de déplacer leurs usines hors de la province du Xinjiang », met en garde Élise Bruhat, directrice de la stratégie industrielle chez Holosolis.

De plus, les effets du NZIA ne se feront sentir que dans deux ou trois ans. « Si le NZIA envoie un signal fort aux fabricants européens d’énergie solaire, il n’annule pas la nécessité d’une aide d’urgence, insiste ainsi SolarPower Europe dans un communiqué. Les fabricants n’ont plus que quelques semaines de survie, cette situation nécessite une action urgente de la part de l’UE et des autorités nationales ». C’est pourquoi l’ESMC demande à la Commission européenne la possibilité de racheter environ 800 MW de stocks de panneaux photovoltaïques que les fabricants européens ne sont pas en mesure de vendre. Cela pourrait se faire via un « nouveau fonds d’une valeur de 200 à 250 millions d’euros ressemblant à ce que l’UE a fait lors de l’achat de vaccins pendant le Covid », comme le précise Dries Acke, directeur politique chez SolarPower Europe. L’association, qui regroupe 300 entreprises du secteur dont les groupes chinois, rappelle également que d’autres secteurs stratégiques, comme les batteries ou l’hydrogène, sont actuellement fortement aidés : « Conformément aux plans sectoriels de plusieurs milliards d’euros pour l’énergie éolienne, les puces et l’hydrogène, nous appelons à une charte solaire de l’UE dédiée », explique Walburga Hemetsberger, PDG de SolarPower Europe.

« Il y a un décalage entre les besoins de l’industrie et la capacité de l’organe public », regrette Lucas Weiss qui constate des volontés politiques mais pas encore de concrétisation, ni à l’échelle européenne, ni à l’échelle française. Si l’on peut se réjouir de la création de l’Agence Solaire en 2022, les accomplissements sont encore faible. Sur les 450 GW de modules photovoltaïques produits dans le monde en 2021, moins de 9 GW ont été produits dans l’UE.

Mettre en place ou non des mesures barrières ?

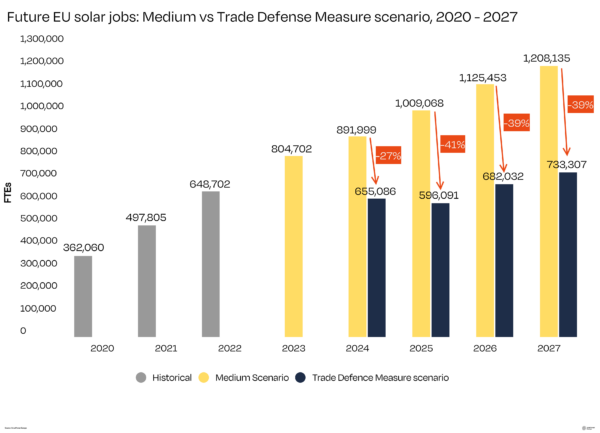

Mais pas question pour SolarPower Europe d’aller plus loin en acceptant des mesures commerciales de protection, comme des droits de douane ou des mesures anti-dumping. Dans une déclaration signée mi-novembre 2023 par 433 entreprises, dont 18 fabricants, 28 associations et instituts de recherche, provenant de 26 États membres, SolarPower Europe indique que « l’ouverture d’enquêtes antidumping et/ou antisubventions et l’imposition de droits sur les importations de produits photovoltaïques solaires seraient préjudiciables à l’ensemble de la chaîne de valeur solaire européenne ». Pour étayer son argumentation, elle rappelle qu’en 2013 déjà, des taxes d’importation avaient été imposées par l’Europe sur les panneaux solaires provenant de Chine, de Taïwan et de Malaisie, qui ont été supprimées cinq ans plus tard.

Image : SolarPower Europe

« Les emplois dans le secteur solaire, les investissements dans les projets et le déploiement de l’énergie solaire ont fortement diminué pendant cette période, ce qui a entraîné une augmentation des coûts pour nos clients et nos consommateurs », conclut SPE.

« Le point de vue des développeurs et non des fabricants »

Après la publication de cette déclaration, plusieurs fabricants français de panneaux solaires ont souhaité réagir. « Parmi les signataires ne se trouve aucun grand fabricant européen, comme Enel, Meyer Burger, Voltec…, et pour ce qui est des quelques producteurs signataires, ils font fabriquer leurs produits en Chine », constate l’un d’entre eux lors d’une interview avec pv magazine France. Pour un autre, « il s’agit donc surtout du point de vue des développeurs qui se battent sur un marché très concurrentiel et pour lesquels le Capex est un élément primordial ».

Pour autant, il y va aussi de la survie des derniers fabricants de matériels photovoltaïques en Europe. « Compte tenu de la situation actuelle de l’industrie photovoltaïque, l’Europe ne doit s’interdire aucun outil à sa disposition pour protéger son industrie », argumente un fabricant, qui prédit que des mesures barrières pourraient être mises en place dans les prochains mois. « Il va falloir trouver un équilibre entre fermer les frontières pour protéger la production européenne et laisser les produits peu chers arriver pour continuer le déploiement du solaire dans le mix énergétique à l’échelle européenne et à l’échelle française », résume pour sa part Jules Nyssen, président du Syndicat des énergies renouvelables (SER) lors de la journée « Energie solaire, urgence climatique et engagement collectif » organisée le 12 décembre 2023 au Collège de France.

La suite et fin demain avec une réflexion sur les modalités de la reconstitution d’une chaîne de valeur solaire en Europe.

Ce contenu est protégé par un copyright et vous ne pouvez pas le réutiliser sans permission. Si vous souhaitez collaborer avec nous et réutiliser notre contenu, merci de contacter notre équipe éditoriale à l’adresse suivante: editors@pv-magazine.com.

En transmettant ce formulaire vous acceptez que pv magazine utilise vos données dans le but de publier votre commentaire.

Vos données personnelles seront uniquement divulguées ou transmises à des tierces parties dans une optique de filtre anti-spams ou si elles s’avèrent nécessaires à la maintenance technique du site web. Un transfert de vos données à des tierces parties pour toute autre raison ne pourra se faire que s’il est justifié par la législation relative à la protection des données, ou dans le cas où pv magazine y est légalement obligé.

Vous pouvez révoquer ce consentement à tout moment avec effet futur, auquel cas vos données personnelles seront immédiatement supprimées. Dans le cas contraire, vos données seront supprimées une fois que pv magazine aura traité votre requête ou lorsque le but du stockage des données est atteint.

Pour de plus amples informations sur la confidentialité des données, veuillez consulter notre Politique de Protection des Données.